|

Наш телефон/факс

+7 (812) 326-94-66 |

| Главная |  | Проект «Богатство.RU» |  |

|

Погода |

Как устроен рынок ценных бумаг? Рынок ценных бумаг начинается с эмитента – компании, которая привлекает средства, выпуская (эмитируя) акции или другие ценные бумаги. Согласно российскому законодательству, акционерное общество (АО) – это коммерческая организация, уставный капитал которой разделен на определенное число акций. При этом акционеры не отвечают по обязательствам АО, но несут риск убытков, связанных с его деятельностью в пределах стоимости принадлежащих им акций. Акционерное общество может быть открытым или закрытым, что отражается в его уставе и наименовании.

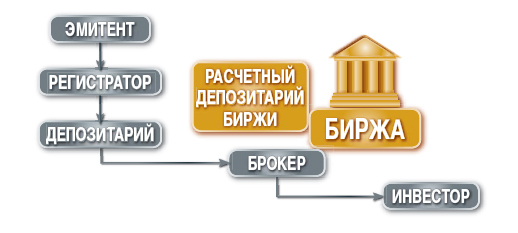

Все компании, чьи акции торгуются на бирже, относятся только к открытым акционерным обществам. Акционерные общества, учредителями которых выступают Российская Федерация, субъект Российской Федерации или муниципальное образование могут быть только открытыми. Учет ценных бумаг, а также реестр акционеров – владельцев ценных бумаг по каждому эмитенту, ведут компании-регистраторы. При осуществлении корпоративных действий регистратор непосредственно взаимодействует с эмитентом. Следующее звено в цепочке – депозитарий, который ведет учет прав на совокупность ценных бумаг, принадлежащих одному лицу, и выступает номинальным держателем этих бумаг перед регистратором. И, наконец, брокер выступает номинальным держателем ценных бумаг, фактически принадлежащих его клиентам, в депозитариях и регистраторах. Номинальный держатель – тот, кто хранит акции, но не является их владельцем. И, наконец, последнее звено в этой цепочке – это мы с вами, то есть инвесторы, покупающие и продающие ценные бумаги через брокера. Эта цепочка «Эмитент – Регистратор – Депозитарий – Брокер – Инвестор» и представляет собой инфраструктуру рынка ценных бумаг. В этой цепочке регистратор оказывает услугу акционерному обществу – ведет учет всех акционеров, а депозитарий оказывает услугу вам – ведет учет всех принадлежащих вам ценных бумаг.

Российские биржи и основные сегменты рынка ценных бумаг Заключение сделок с ценными бумагами происходит при участии фондовых бирж, являющихся организаторами торговли. Юридические и физические лица, не являющиеся профессиональными участниками, могут заключать сделки через посредников - брокеров, аккредитованных на соответствующих биржах. Кроме фондовых бирж, организаторами торговли ценными бумагами признаются фондовые отделы товарных и валютных бирж и электронные системы торговли ценными бумагами. Первая биржа, как особая форма рынка, появилась в Японии – в 1 веке нашей эры. В конце XVIII века появились первые фондовые биржи (то есть биржи, торгующие не товарами, а ценными бумагами) в Великобритании, США и Германии. Крупнейшие современные фондовые биржи – это Нью-Йоркская Фондовая биржа (NYSE), Лондонская Фондовая Биржа (LSE) и Токийская Фондовая Биржа (TSE). В России две фондовые биржи – ММВБ (Московская Межбанковская Валютная Биржа) и РТС (Российские Торговые Системы). Исторически сложилось так, что основные сегменты российского рынка ценных бумаг - акции, облигации, срочные контракты - оказались разделены между различными биржами или их секциями:

Есть и другие площадки, в том числе региональные, где также можно торговать ценными бумагами, в том числе используя Интернет, но в силу отсутствия ликвидности рынка, практического интереса они почти не представляют. Функции общенационального центра по торговле финансовыми инструментами в России выполняет Московская межбанковская валютная биржа (ММВБ), созданная в 1992 г., где существует несколько секций - по торговле валютой, государственными ценными бумагами и акциями. В РТС обращаются только крупные пакеты акций, чаще всего там лоты исчисляются не по количеству акций, а по минимальной сумме – по акциям наиболее надежных эмитентов (“голубым фишкам”) – $ 10 000. Как правило, иностранные инвесторы в России работают в основном через фондовую биржу «РТС». Торги на биржах ведутся по рабочим дням в строго определенное время. Так, ММВБ и РТС работают с 10:30 до 17.45 по московскому времени. Биржа может устанавливать минимальный размер приобретаемого пакета (лота) по каждой конкретной акции. Размер пакета зависит от конкретной биржи. Так, на ММВБ минимальный пакет зависит от цены акций данного эмитента – чем выше цена, тем меньше величина пакета. Например, минимальный лот по акциям Сбербанка и ЛУКойла - 1 акция, по остальным акциям – 100 акций. Оплата и поставка ценных бумаг участникам сделки на бирже осуществляется через систему клиринга (взаимозачетов) и систему платежа. У каждого участника сделки на бирже имеется свой счет, так называемый счет депо. На этом счете депозитарий биржи может хранить не только ценные бумаги продавцов, но и деньги покупателей. При заключении сделки депозитарий биржи одновременно передает бумаги покупателю, а деньги продавцу посредством соответствующих записей на счетах депо участников сделки. Такая система называется системой поставки против платежа. В этом случае риск неоплаты или несвоевременной поставки ценных бумаг практически равен нулю. При большом ежедневном числе сделок осуществление поставки против платежа для каждой пары участников торгов очень сложно, по этой причине на биржах существуют системы клиринга или взаимозачетов. Систему клиринга осуществляет так называемый расчетный банк – т.е. банк, где у всех брокеров, аккредитованных на данной бирже, открыты брокерские счета, по которым проводятся платежи за ценные бумаги. Технология клиринга на бирже заключается в обработке электронной платежной системой банка сделок каждого участника торгов, заключенных с другими участниками на данный период времени. Цель клиринга – установление и подтверждение параметров всех заключенных в торговой системе сделок. Клиринг на бирже осуществляется непрерывно в течение всего времени торгов. Таким образом, сделки, заключенные на бирже, позволяют уменьшить риск участников сделки, более того, сделать его практически равным нулю. Рекомендуем:

|

| 196084, Санкт-петербург, Лиговский пр., д. 274, оф 334 (м. Московские ворота) | обратная связь |